Was verstehen sie unter dem Begriff „Investition“im weitesten Sinne und wie wird er bei engster Auslegung definiert? Diskutieren sie Aspekte, die bei der betriebswirtschaftlichen Begriffsbestimmung mit einzubeziehen sind!

Unter einer Investition versteht man im weitesten Sinne jede betriebliche Verwendung von finanziellen Mitteln.

Im engeren Sinn wird nur die Anschaffung von Anlagevermögen (eventuell noch mit zugehörigem Umlaufvermögen) als Investition bezeichnet. Hierbeiunterscheidet man aber zwischen

produktionswirtschaftlichen und finanzwirtschaftlichen Investitionen.

Auch die Verbesserung der Produktqualität, angestrebte Neuentwicklungen, Ausbau der betrieblichen Infrastruktur, der sozialen Dienste, ….etc können Ziele von Investitionen sein.

Aspekte bei der betriebswirtschaftlichen Analyse:

Vermögensbestimmter Investitionsbegriff: (bilanzorientiert)

Der Begriff geht von der Bilanz aus, die Investition ist hiernach die Umwandlung von Kapital in Vermögen oder kurz Kapitalverwendung.

Zahlungsbestimmter Investitionsbegriff:

Der Begriff bezieht sich auf den Umstand, dass eine Investition durch eine Reihe von Auszahlungen und Einzahlungen bestimmt ist. Am Beginn der Investition steht eine Geldausgabe, der während der folgenden Nutzungsdauer der Investition Einnahmenüberschüsse gegenüberstehen sollen.

Prozessbestimmter Investitionsbegriff

Unter diesem Begriff wird das Investieren als betriebliche Aufgabe gesehen. Investieren ist ein Planungs – und ein Entscheidungsprozess, der festlegt, wie oder welches Investitionsprojekt die betrieblichen Finanzmittel verwendet werden. Bei diesen drei Begriffen wird ein Vorgang definiert, folgender Begriff stellt einen Zustand dar.

Dispositionsbestimmter Investitionsbegriff:

Investition ist eine langfristige Bereitstellung von finanziellen Mitteln im Anlagevermögen. Hierdurch wird die Dispositionsfreiheit der Unternehmung eingeschränkt.

Im engeren Sinn wird nur die Anschaffung von Anlagevermögen (eventuell noch mit zugehörigem Umlaufvermögen) als Investition bezeichnet. Hierbeiunterscheidet man aber zwischen

produktionswirtschaftlichen und finanzwirtschaftlichen Investitionen.

Auch die Verbesserung der Produktqualität, angestrebte Neuentwicklungen, Ausbau der betrieblichen Infrastruktur, der sozialen Dienste, ….etc können Ziele von Investitionen sein.

Aspekte bei der betriebswirtschaftlichen Analyse:

Vermögensbestimmter Investitionsbegriff: (bilanzorientiert)

Der Begriff geht von der Bilanz aus, die Investition ist hiernach die Umwandlung von Kapital in Vermögen oder kurz Kapitalverwendung.

Zahlungsbestimmter Investitionsbegriff:

Der Begriff bezieht sich auf den Umstand, dass eine Investition durch eine Reihe von Auszahlungen und Einzahlungen bestimmt ist. Am Beginn der Investition steht eine Geldausgabe, der während der folgenden Nutzungsdauer der Investition Einnahmenüberschüsse gegenüberstehen sollen.

Prozessbestimmter Investitionsbegriff

Unter diesem Begriff wird das Investieren als betriebliche Aufgabe gesehen. Investieren ist ein Planungs – und ein Entscheidungsprozess, der festlegt, wie oder welches Investitionsprojekt die betrieblichen Finanzmittel verwendet werden. Bei diesen drei Begriffen wird ein Vorgang definiert, folgender Begriff stellt einen Zustand dar.

Dispositionsbestimmter Investitionsbegriff:

Investition ist eine langfristige Bereitstellung von finanziellen Mitteln im Anlagevermögen. Hierdurch wird die Dispositionsfreiheit der Unternehmung eingeschränkt.

Tags: 7

Quelle:

Quelle:

Welche Bedeutung und welche Wirkungen haben Investitionsentscheidungen für eine Unternehmung? Wie fassen Schmidt und Bieler die drei grundsätzlichen

Wirkungskomponenten Erfolg, Liquidität und Risiko zusammen? Interpretieren Sie diese?

Wirkungskomponenten Erfolg, Liquidität und Risiko zusammen? Interpretieren Sie diese?

a. Langfristige Wirkung auf den gesamten Leistungserstellungsprozess und Leistungsverwertungsprozess durch Einflussnahme auf Produkte, Technologie, Kapazität und Flexibilität, Konkurrenzfähigkeit, Marktposition, zukünftige Ertragskraft.

b. Erstarrung der Kostenstruktur, Investitionsausgaben finden ihren Niederschlag in den Struktur – bzw. Fixkosten, hohe Struktur – bzw. Fixkosten erfordern einen hohen Beschäftigungsgrad, es entstehen Probleme bei Auftrags – oder Beschäftigungsrückgang.

c. Verknappung der Finanzmittel durch die langfristige Bindung hoher Beträge, Einschränkung des Dispositionsspielraumes.

b. Erstarrung der Kostenstruktur, Investitionsausgaben finden ihren Niederschlag in den Struktur – bzw. Fixkosten, hohe Struktur – bzw. Fixkosten erfordern einen hohen Beschäftigungsgrad, es entstehen Probleme bei Auftrags – oder Beschäftigungsrückgang.

c. Verknappung der Finanzmittel durch die langfristige Bindung hoher Beträge, Einschränkung des Dispositionsspielraumes.

Tags: 7

Quelle:

Quelle:

Skizzieren Sie beispielhaft den Investitionsprozess! Diskutieren und erläutern Sie den Ablauf der Investitionsplanung im Rahmen der Einzel– und Gesamtplanung!

Unter Investitionsprozess werden alle Vorgänge und Maßnahmen bezeichnet, die mit dem Prozess und Aufgabenbereich Investieren zusammenhängen.

Dem Planungs – und Entscheidungsbereich kommt dabei besondere Bedeutung zu, so dass der Investitionsprozess häufig auch als Planungs – und Entscheidungsprozess bezeichnet wird. Es dürfen aber auch die Phasen Ausführung und Kontrolle keineswegs vernachlässigt werden.

• Investitionsplanung als Einzelplanung

Es wird nur ein einzelnes Projekt geplant.

- Allgemeine Führungsprozessstufen

Zielsetzung, Planung, Entscheidung

- Planungsprozess nach Systems Engineering

Situationsanalyse, Zielformulierung, Synthese, Analyse, Bewertung, Entscheidung

- Einzelplanungsprozess für Investitionen

Investitionsanregung, Problembeschreibung, Suche nach Alternativen, Alternativengestaltung,

Wirtschaftlichkeitsrechnung und Bewertung, Entscheidung

• Investitionsplanung als Gesamtplanung

Die Investitions – Gesamtplanung hat den Aufgabenbereich des Investierens im Rahmen der gesamten Unternehmensplanung zum Inhalt. Die Summe aller Einzelprojekte wird für die

Gesamtplanung herangezogen. Für die Gesamtplanung stehen die Aspekte Planungsbasis, Schwachstellen und Engpässe im Vordergrund.

Dem Planungs – und Entscheidungsbereich kommt dabei besondere Bedeutung zu, so dass der Investitionsprozess häufig auch als Planungs – und Entscheidungsprozess bezeichnet wird. Es dürfen aber auch die Phasen Ausführung und Kontrolle keineswegs vernachlässigt werden.

• Investitionsplanung als Einzelplanung

Es wird nur ein einzelnes Projekt geplant.

- Allgemeine Führungsprozessstufen

Zielsetzung, Planung, Entscheidung

- Planungsprozess nach Systems Engineering

Situationsanalyse, Zielformulierung, Synthese, Analyse, Bewertung, Entscheidung

- Einzelplanungsprozess für Investitionen

Investitionsanregung, Problembeschreibung, Suche nach Alternativen, Alternativengestaltung,

Wirtschaftlichkeitsrechnung und Bewertung, Entscheidung

• Investitionsplanung als Gesamtplanung

Die Investitions – Gesamtplanung hat den Aufgabenbereich des Investierens im Rahmen der gesamten Unternehmensplanung zum Inhalt. Die Summe aller Einzelprojekte wird für die

Gesamtplanung herangezogen. Für die Gesamtplanung stehen die Aspekte Planungsbasis, Schwachstellen und Engpässe im Vordergrund.

Tags: 7

Quelle:

Quelle:

Auf Grund von welchen Gegebenheiten könnte man eine schlechte Investitionsplanung und Anlagenpolitik erkennen? Erklären und erläutern Sie!

Die Prozessphase der Investitionsprojekte ist der Wirtschaftlichkeitsrechnung gewidmet. (Dient als

Entscheidungsvorbereitung)

Betrachtungen für die Wirtschaftlichkeitsrechnung:

- Wirkungskriterien

- Daten für den Investitionsentscheid

- Investitionsrechenmethoden

- Art der Problemstellung

Anhand schlechter Wirkungskriterien kann auf eine schlechte Investitionsplanung geschlossen werden.

Entscheidungsvorbereitung)

Betrachtungen für die Wirtschaftlichkeitsrechnung:

- Wirkungskriterien

- Daten für den Investitionsentscheid

- Investitionsrechenmethoden

- Art der Problemstellung

Anhand schlechter Wirkungskriterien kann auf eine schlechte Investitionsplanung geschlossen werden.

Tags: 7

Quelle:

Quelle:

Nennen und erläutern Sie die technischen, juristischen und sozialen Wirkungskriterien

von Investitionsprojekten! Welche wirtschaftlichen Kriterien können daraus abgeleitet

werden?

von Investitionsprojekten! Welche wirtschaftlichen Kriterien können daraus abgeleitet

werden?

Technische Kriterien (Abmessungen, Leistungsvermögen, Materialverbrauch)

Juristische Kriterien (Garantie, Markenrechte, Produkthaftung, Konzessionen, Auflagen)

Soziale Kriterien (Betriebssicherheit, Betriebsklima Sozialpartner politik, Bedienungsanford)

Wirtschaftliche Kriterien :

Investitionskosten

Subventionen

Liquidationserlöse

Nutzungsdauer

Zinsen

Leistungsvermögen

Betriebskosten

Steuern

Juristische Kriterien (Garantie, Markenrechte, Produkthaftung, Konzessionen, Auflagen)

Soziale Kriterien (Betriebssicherheit, Betriebsklima Sozialpartner politik, Bedienungsanford)

Wirtschaftliche Kriterien :

Investitionskosten

Subventionen

Liquidationserlöse

Nutzungsdauer

Zinsen

Leistungsvermögen

Betriebskosten

Steuern

Tags: 7

Quelle:

Quelle:

Wie unterscheidet sich der Zweck der Investitionsrechnung von dem des Rechnungswesens?

Die Investitionsrechnung unterscheidet sich vom Rechnungswesen durch die besondere Abgrenzung auf Projekte und den erweiterten Einfluss der Zeit.

Tags: 7

Quelle:

Quelle:

Skizzieren Sie die Darstellung eines Investitionsobjektes als Zahlungsstrom. Welche Prämisse wird dabei den Investitionsrechenverfahren unterstellt? Erläutern Sie ausführlich.

Wir unterstellen bei den Investitionsrechenverfahren die Prämisse, dass die Ausgaben innerhalb einer Periode zu Auszahlungen und die Einnahmen zu Einzahlungen führen. Bezüglich der zeitlichen Fixierung dieser Werte wird angenommen, dass diese immer am Ende eines Jahres angesetzt werden, obwohl gerade Betriebskosten und Umsatzerlöse kontinuierlich über das Jahr verteilt sind. Es liegt in der Eigenart der Projekte, welche zeitliche Verteilung die Investitionsausgaben, die

Betriebsausgaben und Umsatzerlöse besitzen.

Betriebsausgaben und Umsatzerlöse besitzen.

Tags: 7

Quelle:

Quelle:

Wie fließt der Aspekt der quantitativen Richtigkeit und Zugänglichkeit der Daten in die Entscheidungssituation mit ein? Erläutern Sie die Entscheidung bei sicherer und unsicherer Erwartung.

Zum Zeitpunkt der Wirtschaftlichkeitsrechnung haben die Daten dieser den Charakter von Erwartungswerten. Vom richtigen Quantifizieren der Daten hängt das Investitionsrisiko ab.

Entscheidung unter Sicherheit:

Alle Informationen sind eindeutig, es wird angenommen, dass die quantifizierten Werte mit Sicherheit

zutreffen werden. Diese Annahme ist eher Modellprämisse, denn reale Wirklichkeit.

Entscheidung unter Unsicherheit und Risiko:

Zum Quantifizieren der Daten liegen keine objektiv gewonnenen Wahrscheinlichkeiten vor. Es liegen lediglich geschätzte Werte und geschätzte Wahrscheinlichkeiten vor.

Um den Einfluss von Risiko und Unsicherheit auf die Entscheidungssituation entgegenzuwirken, wurden spezielle Methoden der Investitionsrechnung entwickelt, die trotz dieser Einschränkungen die Entscheidungsqualität gewährleisten sollten.

Entscheidung unter Sicherheit:

Alle Informationen sind eindeutig, es wird angenommen, dass die quantifizierten Werte mit Sicherheit

zutreffen werden. Diese Annahme ist eher Modellprämisse, denn reale Wirklichkeit.

Entscheidung unter Unsicherheit und Risiko:

Zum Quantifizieren der Daten liegen keine objektiv gewonnenen Wahrscheinlichkeiten vor. Es liegen lediglich geschätzte Werte und geschätzte Wahrscheinlichkeiten vor.

Um den Einfluss von Risiko und Unsicherheit auf die Entscheidungssituation entgegenzuwirken, wurden spezielle Methoden der Investitionsrechnung entwickelt, die trotz dieser Einschränkungen die Entscheidungsqualität gewährleisten sollten.

Tags: 7

Quelle:

Quelle:

Zählen sie monetär schwer erfassbare Daten auf. Wie lassen sie sich gliedern? Welche Bedeutung für die Investitionsentscheidung haben diese? Welche zwei Möglichkeiten stehen zur Verfügung, um diese schwer erfassbaren Daten zu berücksichtigen?

Monetär schwer erfassbare Daten:

- Soziale Sicherheit

- Betriebsklima

- Verhalten der Konkurrenz

- Betriebssicherheit

- Sicherheit der Lieferung von Rohstoffen und Energie

- Eigenschaften des Lieferanten

- Beherrschung des Know-how

- Politische Rahmenbedingungen und Reaktionen

Diese Daten lassen sich in zwei Gruppen gliedern:

- Daten, die einen Einfluss auf die Rendite haben, aber nicht mit der gewünschten Genauigkeit monetär erfassbar sind.

- Daten, die sich möglicherweise auf die Rendite auswirken, aber vorwiegend andere Wirkungen zur Folge haben.

Es gibt folgende Möglichkeiten, diese schwer erfassbaren Daten zu berücksichtigen:

- Man kann versuchen, sie zu quantifizieren und in die Investitionsrechnung einzuschließen.

- Daten außerhalb der Investitionsrechnung in den Entscheidungsprozess einbeziehen.

- Soziale Sicherheit

- Betriebsklima

- Verhalten der Konkurrenz

- Betriebssicherheit

- Sicherheit der Lieferung von Rohstoffen und Energie

- Eigenschaften des Lieferanten

- Beherrschung des Know-how

- Politische Rahmenbedingungen und Reaktionen

Diese Daten lassen sich in zwei Gruppen gliedern:

- Daten, die einen Einfluss auf die Rendite haben, aber nicht mit der gewünschten Genauigkeit monetär erfassbar sind.

- Daten, die sich möglicherweise auf die Rendite auswirken, aber vorwiegend andere Wirkungen zur Folge haben.

Es gibt folgende Möglichkeiten, diese schwer erfassbaren Daten zu berücksichtigen:

- Man kann versuchen, sie zu quantifizieren und in die Investitionsrechnung einzuschließen.

- Daten außerhalb der Investitionsrechnung in den Entscheidungsprozess einbeziehen.

Tags: 7

Quelle:

Quelle:

Welche Aufgaben haben Investitionsrechnungsmethoden und welche Aussagen und Ergebnisse sollen diese liefern?

Die Aufgabe der Investitionsrechnungen ist es, die vielen Merkmale, in denen sich Investitionsalternativen unterscheiden mögen, jeweils zu einem einzigen Merkmal (zu einer

vergleichbaren Kennzahl) zu verarbeiten, wobei diese Kennzahlen geeignet sein sollen, eine sinnvolle Aussage über den Zielerreichungsbeitrag der diversen Investitionsobjekte zu liefern. Das Ergebnis sind unterschiedliche Entscheidungskriterien mit unterschiedlichen Interpretationsinhalten.

vergleichbaren Kennzahl) zu verarbeiten, wobei diese Kennzahlen geeignet sein sollen, eine sinnvolle Aussage über den Zielerreichungsbeitrag der diversen Investitionsobjekte zu liefern. Das Ergebnis sind unterschiedliche Entscheidungskriterien mit unterschiedlichen Interpretationsinhalten.

Tags: 7

Quelle:

Quelle:

Welche Methoden der Investitionsrechnung kennen Sie? Nennen und erläutern Sie kurz die Methoden bei sicherer und unsicherer Erwartung.

Tags: 7

Quelle:

Quelle:

Nennen Sie die Methoden der statischen Investitionsrechnung. Von welchen Überlegungen / Prämissen gehen diese aus? Wie wird der Zeitfaktor berücksichtigt.

- Kostenvergleichsrechnung

- Gewinnvergleichsrechnung

- Rentabilitätsvergleich

- Amortisationszeitvergleich

Die statistische Investitionsrechnung geht von den Überlegungen der Kosten- und Erfolgsrechnung aus, ihre Methoden werden deshalb auch als die klassischen Verfahren der Investitionsrechnung bezeichnet.

Der Zeitfaktor wird in der statischen Investitionsrechnung nicht (oder nicht ausrechend) berücksichtigt.

- Gewinnvergleichsrechnung

- Rentabilitätsvergleich

- Amortisationszeitvergleich

Die statistische Investitionsrechnung geht von den Überlegungen der Kosten- und Erfolgsrechnung aus, ihre Methoden werden deshalb auch als die klassischen Verfahren der Investitionsrechnung bezeichnet.

Der Zeitfaktor wird in der statischen Investitionsrechnung nicht (oder nicht ausrechend) berücksichtigt.

Tags: 7

Quelle:

Quelle:

Erläutern Sie den Rechnungsablauf / die Struktur der Kostenvergleichsrechnung. Welche Beurteilungskriterien dienen bei der Kostenvergleichsrechnung im Falle einer Ersatz- bzw. einer Rationalisierungsinvestition der Entscheidungsvorbereitung?

Rechnungsablauf:

Der praktische Inhalt der Kostenvergleichsrechnung ist das Erstellen einer differenzierten Kostenartenrechnung. Die Differenzierung richtet sich in erster Linie auf die vom wirtschaftlichen Einflussbereich abhängigen Kriterien (z.B. Periodenkosten, Leistungskosten, Ausgabewirksamkeit,

Kostenspaltung). In einer Gegenüberstellung werden wirtschaftliche Kriterien und die einzelnen Kostenarten aufgelistet. Dabei werden stufenweise die Periodenkosten und die Leistungskosten ermittelt, weiters die einzelnen Kostenarten in die Kostenartengruppen untergliedert.

Beurteilungskriterien bei einer Kostenvergleichsrechnung:

- Ersatzinvestition................................die Höhe der Kosten

- Rationalisierungsinvestition..............die Höhe der Kostenersparnis

Der praktische Inhalt der Kostenvergleichsrechnung ist das Erstellen einer differenzierten Kostenartenrechnung. Die Differenzierung richtet sich in erster Linie auf die vom wirtschaftlichen Einflussbereich abhängigen Kriterien (z.B. Periodenkosten, Leistungskosten, Ausgabewirksamkeit,

Kostenspaltung). In einer Gegenüberstellung werden wirtschaftliche Kriterien und die einzelnen Kostenarten aufgelistet. Dabei werden stufenweise die Periodenkosten und die Leistungskosten ermittelt, weiters die einzelnen Kostenarten in die Kostenartengruppen untergliedert.

Beurteilungskriterien bei einer Kostenvergleichsrechnung:

- Ersatzinvestition................................die Höhe der Kosten

- Rationalisierungsinvestition..............die Höhe der Kostenersparnis

Tags: 7

Quelle:

Quelle:

Welches Kriterium legen Sie dem Kostenvergleich bei gleicher bzw. bei unterschiedlicher

Produktionsmenge der Entscheidung zu Grunde?

Produktionsmenge der Entscheidung zu Grunde?

- Gleicher Produktionsmenge:

Gesamtkosten pro Nutzungsperiode: KgesA

- Unterschiedliche Produktionsmenge:

Leistungseinheiten: xA

Kosten pro Leistungseinheit:

kgesA = KgesA / xA

Die Entscheidung wird nun für kges => MINIMUM gefällt.

Gesamtkosten pro Nutzungsperiode: KgesA

- Unterschiedliche Produktionsmenge:

Leistungseinheiten: xA

Kosten pro Leistungseinheit:

kgesA = KgesA / xA

Die Entscheidung wird nun für kges => MINIMUM gefällt.

Tags: 7

Quelle:

Quelle:

Worin liegen die entscheidenden Mängel – abgesehen von der Nichtberücksichtigung des Zeitfaktors – der Kostenvergleichsrechnung?

Es wird nur die Höhe der periodischen Kostenersparnis (Rationalisierungsinvestition) bzw. die Höhe der Periodenkosten (Erweiterungsinvestition) berechnet wird, die jedoch für sich ohne Berücksichtigung ihrer Relation zur Höhe des jeweils notwendigen Kapitaleinsatzes fast keinen Aussagewert besitzt.

Tags: 7

Quelle:

Quelle:

Welche Prämissen unterstellt die Kostenvergleichsrechnung?

- die Stückerträge der alternativen Investitionsobjekte sind gleich hoch, sie brauchen aber nicht bekannt zu sein. Bei unterschiedlichen Absatzmengen müssen die Stückkosten

gegenübergestellt werden.

- die Kostenvergleichsrechnung arbeitet mit Durchschnittswerten (z.B. durchschnittliche Kosten), d.h. man geht von einer typischen oder gleichen Leistung aus. Es kommt nicht auf die technische, sondern ökonomische gleichartige Leistung an.

- nur zur Auswahl zwischen alternativen Investitionsprojekten geeignet. Die Rechnung liefert nur einen relativen Vorteilsmaßstab zwischen mehreren Objekten, aber keinen absoluten Maßstab zur Beurteilung der Wirtschaftlichkeit von Investitionen.

- berücksichtigt keine zeitlichen Unterschiede im Anfall der Kosten.

gegenübergestellt werden.

- die Kostenvergleichsrechnung arbeitet mit Durchschnittswerten (z.B. durchschnittliche Kosten), d.h. man geht von einer typischen oder gleichen Leistung aus. Es kommt nicht auf die technische, sondern ökonomische gleichartige Leistung an.

- nur zur Auswahl zwischen alternativen Investitionsprojekten geeignet. Die Rechnung liefert nur einen relativen Vorteilsmaßstab zwischen mehreren Objekten, aber keinen absoluten Maßstab zur Beurteilung der Wirtschaftlichkeit von Investitionen.

- berücksichtigt keine zeitlichen Unterschiede im Anfall der Kosten.

Tags: 7

Quelle:

Quelle:

Aufgrund welcher Gegebenheit unterteilt man im Zuge der Kostenvergleichsrechnung die

Kostenarten in zwei Kostenartengruppen?

Kostenarten in zwei Kostenartengruppen?

Aufgrund wirtschaftlicher, technischer und sozialer Kriterien werden die Kostenarten in:

- Kapitalkosten:

Kalk. Abschreibung, kalk. Zinsen, Versicherungen, Wagnisse

- Betriebskosten:

Personalkosten, Materialkosten, Abfallkosten, Energiekosten, Instand-haltungskosten,

sonstige Kosten,…

unterteilt.

- Kapitalkosten:

Kalk. Abschreibung, kalk. Zinsen, Versicherungen, Wagnisse

- Betriebskosten:

Personalkosten, Materialkosten, Abfallkosten, Energiekosten, Instand-haltungskosten,

sonstige Kosten,…

unterteilt.

Tags: 7

Quelle:

Quelle:

Wie wird die kalkulatorische Abschreibung in der Wirtschaftlichkeitsrechnung berechnet?

Tags: 7

Quelle:

Quelle:

Diskutieren Sie die gewählte Ausgangsbasis zur Abschreibungsermittlung in der Investitionsrechnung. Von welcher Orientierung geht die Investitionsrechnung bei der

Abschreibungsermittlung aus? Warum werden Folgeinvestitionen den abnutzbaren Wertanteilen hinzugerechnet?

Abschreibungsermittlung aus? Warum werden Folgeinvestitionen den abnutzbaren Wertanteilen hinzugerechnet?

Jedes Investitionsprojekt ist einer technischen und / oder wirtschaftlichen Abnutzung (= Entwertung)

unterworfen. Daher gilt zu unterscheiden:

- abnutzbare Wertanteile (z.B. Anlagen, Maschinen)

- nicht abnutzbare Wertanteile (z.B. Grundstücke, Umlaufvermögen)

Als Ausgangbasen der Abschreibungsberechnung kommen Anschaffungspreise, aktuelle Wiederbeschaffungspreise und zukünftige Wiederbeschaffungspreise in Frage, je nachdem, welchem Zweck die durchzuführende Rechnung dienen soll.

Die Folgeinvestitionsausgaben (z.B. programmierte Großreparaturen) sind in diesem Zusammenhang

nicht nach dem Ausgabecharakter zu interpretieren, sondern als Investitionskosten im Sinne von Anschaffungskosten zu betrachten, und deshalb zu den abnutzbaren Wertanteilen hinzuzurechnen (wird zur Anfangsinvestitionsausgabe hinzugezählt und abgeschrieben)

unterworfen. Daher gilt zu unterscheiden:

- abnutzbare Wertanteile (z.B. Anlagen, Maschinen)

- nicht abnutzbare Wertanteile (z.B. Grundstücke, Umlaufvermögen)

Als Ausgangbasen der Abschreibungsberechnung kommen Anschaffungspreise, aktuelle Wiederbeschaffungspreise und zukünftige Wiederbeschaffungspreise in Frage, je nachdem, welchem Zweck die durchzuführende Rechnung dienen soll.

Die Folgeinvestitionsausgaben (z.B. programmierte Großreparaturen) sind in diesem Zusammenhang

nicht nach dem Ausgabecharakter zu interpretieren, sondern als Investitionskosten im Sinne von Anschaffungskosten zu betrachten, und deshalb zu den abnutzbaren Wertanteilen hinzuzurechnen (wird zur Anfangsinvestitionsausgabe hinzugezählt und abgeschrieben)

Tags: 7

Quelle:

Quelle:

Wie werden kalkulatorische Zinsen zum Zweck der Investitionsrechnung ermittelt?

Erläutern Sie alle notwendigen Bestandteile um die kalkulatorischen Zinsen zu ermitteln.

Warum ist der kalkulatorische Zinssatz als Mischzinssatz finanzierungsrelevant?

Erläutern Sie alle notwendigen Bestandteile um die kalkulatorischen Zinsen zu ermitteln.

Warum ist der kalkulatorische Zinssatz als Mischzinssatz finanzierungsrelevant?

Werden vom mittleren gebunden Kapital berechnet.

Da dadurch die Finanzierung indirekt über die Eigenkapital- und Fremdkapitalanteile sowie den Eigenkapital- und

Fremdkapitalzinssatz berücksichtigt wird

Da dadurch die Finanzierung indirekt über die Eigenkapital- und Fremdkapitalanteile sowie den Eigenkapital- und

Fremdkapitalzinssatz berücksichtigt wird

Tags: 7

Quelle:

Quelle:

Von welchen Faktoren sind die Betriebskosten abhängig und wie können diese allgemein bestimmt werden?

Die Betriebskosten sind im wesentlichen von zwei Faktoren abhängig:

- technische Wirkungskriterien

Sind Menge und Qualität der Produktionsfaktoren (z.B. Personal, Material, Energie,…)

- Leistungsgrad

Der Leistungsgrad ist das Verhältnis von Kannleistung zu Istleistung, eine Kenngröße, die mit

dem Beschäftigungsgrad vergleichbar ist.

Die Betriebskosten selbst werden dann für das Nutzungsjahr entsprechend der Kostendefinition –

Faktormenge x Faktorpreis – berechnet.

- technische Wirkungskriterien

Sind Menge und Qualität der Produktionsfaktoren (z.B. Personal, Material, Energie,…)

- Leistungsgrad

Der Leistungsgrad ist das Verhältnis von Kannleistung zu Istleistung, eine Kenngröße, die mit

dem Beschäftigungsgrad vergleichbar ist.

Die Betriebskosten selbst werden dann für das Nutzungsjahr entsprechend der Kostendefinition –

Faktormenge x Faktorpreis – berechnet.

Tags: 7

Quelle:

Quelle:

Welche Entscheidungsstufen kennt die Kostenvergleichsrechnung? Erläutern Sie ausführlich.

- Gesamtkostenvergleich:

Gesamtkosten einer Periode in [Euro/Jahr] ermittelt und gegenübergestellt. Für Projekte verwendet, die nur die

betriebliche Kostenstruktur betreffen. Projekte unterscheiden sich nur in Periodenkosten, Produktionsmengen und Absatzmengen sind gleich (häufig bei mehrstufigen Produktionsprozess).

- Leistungskostenvergleich: Hier wird um unterschiedliche, projektbezogene Produktionsmengen erweitert. Absatzpreise sind

weiterhin gleich.

- Kostenfunktionsvergleich: es werden Kostenfunktionen, bei denen Periodenkosten oder Leistungskosten in Abhängigkeit vom

Leistungsgrad dargestellt sind, gegenübergestellt.

Gesamtkosten einer Periode in [Euro/Jahr] ermittelt und gegenübergestellt. Für Projekte verwendet, die nur die

betriebliche Kostenstruktur betreffen. Projekte unterscheiden sich nur in Periodenkosten, Produktionsmengen und Absatzmengen sind gleich (häufig bei mehrstufigen Produktionsprozess).

- Leistungskostenvergleich: Hier wird um unterschiedliche, projektbezogene Produktionsmengen erweitert. Absatzpreise sind

weiterhin gleich.

- Kostenfunktionsvergleich: es werden Kostenfunktionen, bei denen Periodenkosten oder Leistungskosten in Abhängigkeit vom

Leistungsgrad dargestellt sind, gegenübergestellt.

Tags: 7

Quelle:

Quelle:

Wann wird die Gewinnvergleichsrechnung anstatt der Kostenvergleichsrechnung eingesetzt?

Unterscheiden sich die zu vergleichenden Projekte neben den Kosten und Produktionsmengen auch durch unterschiedliche Absatzerlöse, so kann die Investitionsentscheidung mit Hilfe der Gewinnvergleichsrechnung erfolgen.

Unterschiedliche Absatzerlöse ergeben sich, wenn:

- die zu vergleichenden Produkte zwar das gleiche Produkt, aber mit preiswirksamen Qualitätsunterschieden erzeugen,

- überhaupt verschiedene Produkte erzeugen oder

- wenn sich die Projekte bezüglich Investitionsmotiv oder Investitionsart gravierend unterscheiden.

Unterschiedliche Absatzerlöse ergeben sich, wenn:

- die zu vergleichenden Produkte zwar das gleiche Produkt, aber mit preiswirksamen Qualitätsunterschieden erzeugen,

- überhaupt verschiedene Produkte erzeugen oder

- wenn sich die Projekte bezüglich Investitionsmotiv oder Investitionsart gravierend unterscheiden.

Tags: 7

Quelle:

Quelle:

Welchen Gewinn setzen Sie im Falle von Wirtschaftlichkeitsüberlegungen ein? Wie wird

dieser errechnet? Wie lautet das Entscheidungskriterium der Gewinnvergleichsrechnung?

dieser errechnet? Wie lautet das Entscheidungskriterium der Gewinnvergleichsrechnung?

Der Gewinn ist ein Begriff aus der Unternehmungssphäre, der auf verschiedenste Weise ermittelt werden kann und daher auch unterschiedliche Bedeutung besitzt. Folgende Gewinnbegriffe sind ausschlaggebend:

- kalkulatorischer Gewinn

- bilanzieller Gewinn

- Gewinn vor Steuerabzug

- Gewinn nach Steuerabzug

Das Entscheidungskriterium der Gewinnvergleichsrechnung ist die Gewinnmaximierung.

- kalkulatorischer Gewinn

- bilanzieller Gewinn

- Gewinn vor Steuerabzug

- Gewinn nach Steuerabzug

Das Entscheidungskriterium der Gewinnvergleichsrechnung ist die Gewinnmaximierung.

Tags: 7

Quelle:

Quelle:

Welche Voraussetzungen müssen erfüllt sein, um die Gewinnvergleichsrechnung anwenden zu können?

Voraussetzungen für die Anwendung der Gewinnvergleichsrechnung:

- Laufzeit der Investitionsprojekte in etwa gleich lang

- Unterschied des durchschnittlichen Kapitaleinsatzes gering

- Laufzeit der Investitionsprojekte in etwa gleich lang

- Unterschied des durchschnittlichen Kapitaleinsatzes gering

Tags: 7

Quelle:

Quelle:

Welche Mängel haften der Gewinnvergleichsrechnung an? Diskutieren Sie die maßgebenden Punkte.

Als entscheidender Mangel haftet der statischen Gewinnvergleichsrechnung vor allem an, dass sie zwar in Höhe der ausgewiesenen Gewinnverbesserung anzeigt, ob eine Investition zweckmäßig wäre, dass sie aber nicht erkenne lässt, ob die Vornahme dieser zweckmäßigen Investition im Vergleich zu

anderen Kapitalanlagemöglichkeiten auch vorteilhaft ist.

Die Gewinnvergleichsrechnung ermöglicht somit nicht die Ausstellung einer Rangordnung der Investitionsobjekte.

Erst wenn man die mit den diversen Investitionsobjekten verbundenen Gewinnverbesserungen zum jeweils erforderlichen Kapitaleinsatz in Beziehung setzt, lassen sich in Form der Rentabilitätszahlen Kennzahlen berechnen, die eine Aussage über die Vorteilhaftigkeit der konkurrierenden bzw.

alternativen Kapitalanlagemöglichkeiten erlauben.

anderen Kapitalanlagemöglichkeiten auch vorteilhaft ist.

Die Gewinnvergleichsrechnung ermöglicht somit nicht die Ausstellung einer Rangordnung der Investitionsobjekte.

Erst wenn man die mit den diversen Investitionsobjekten verbundenen Gewinnverbesserungen zum jeweils erforderlichen Kapitaleinsatz in Beziehung setzt, lassen sich in Form der Rentabilitätszahlen Kennzahlen berechnen, die eine Aussage über die Vorteilhaftigkeit der konkurrierenden bzw.

alternativen Kapitalanlagemöglichkeiten erlauben.

Tags: 7

Quelle:

Quelle:

Nenne Sie Einschränkung in der Brauchbarkeit der Gewinnvergleichsrechnung

Einschränkungen für die Brauchbarkeit der Gewinnvergleichsrechnung:

- Der Periodengewinn wird nicht auf den Kapitaleinsatz bezogen

- Bei unterschiedlichen Anschaffungsausgaben sind Annahmen über Differenzinvestitionen zu machen

- Unterschiedliche Nutzungsdauer der Objekte macht einen Vergleich ebenfalls problematisch.

Man kann hier einen Gesamtgewinnvergleich durchführen.

- Der Periodengewinn wird nicht auf den Kapitaleinsatz bezogen

- Bei unterschiedlichen Anschaffungsausgaben sind Annahmen über Differenzinvestitionen zu machen

- Unterschiedliche Nutzungsdauer der Objekte macht einen Vergleich ebenfalls problematisch.

Man kann hier einen Gesamtgewinnvergleich durchführen.

Tags: 7

Quelle:

Quelle:

Was verstehen Sie unter Rentabilität? Wie ist diese definiert? Wie werden bei der Definition

des Erfolges die kalkulatorischen Zinsen berücksichtigt? Erklären Sie diese Vorgehensweise.

des Erfolges die kalkulatorischen Zinsen berücksichtigt? Erklären Sie diese Vorgehensweise.

Allgemein stellt sie das Verhältnis vom Erfolg einer Rechnungsperiode zum eingesetzten kapital dar.

Sie relativiert den Gewinn bzw. die Kosteneinsparung eines Projektes zum eingesetzten Kapital.

Mit der Rentabilität wird eine Projektbeurteilung möglich.

Sie relativiert den Gewinn bzw. die Kosteneinsparung eines Projektes zum eingesetzten Kapital.

Mit der Rentabilität wird eine Projektbeurteilung möglich.

Tags: 7

Quelle:

Quelle:

Wozu eignet sich die Rentabilitätsvergleichsrechnung besonders gut?

Die Rentabilitätsrechnung eignet sich gut zum Vergleich von Investitionsobjekten. Sie ermöglicht eine

Rangordnung der Investitionsobjekte

Rangordnung der Investitionsobjekte

Tags: 7

Quelle:

Quelle:

Erklären Sie die Vorgehensweise bei der statischen Amortisationsrechnung

Die Amortisationsdauer wird hierbei berechnet. Ist jene Zeit die benötigt wird um die Anfangsausgabe

wieder (mit Hilfe von Einnahmeüberschüssen) auszugleichen

wieder (mit Hilfe von Einnahmeüberschüssen) auszugleichen

Tags: 7

Quelle:

Quelle:

Welche zwei Verfahren zur statischen Amortisationsrechnung kennen Sie? wann wird

welches angewendet?

welches angewendet?

- Amortisations-Durchschnittsrechnung

bei regelmäßigen Einnahmeüberschüssen

- Amortisations-Kumulationsrechnung

unregelmäßige Einnahmeüberschüsse

bei regelmäßigen Einnahmeüberschüssen

- Amortisations-Kumulationsrechnung

unregelmäßige Einnahmeüberschüsse

Tags: 7

Quelle:

Quelle:

Worin liegt das Kernproblem der Amortisationsrechnung?

Beim ermitteln der jährlichen Einnahmenüberschüsse

Tags: 7

Quelle:

Quelle:

Wie werden die Einnahmenüberschüsse bestimmt? Erläutern sie den Aspekt der

Ausgabewirksamkeit in Bezug auf die Ermittlung der Einnahmeüberschüsse!

Ausgabewirksamkeit in Bezug auf die Ermittlung der Einnahmeüberschüsse!

Eü= Einnahmen – Ausgaben

Bezieht man sich hier auf die Überlegung der Wertbegriffe, so sind Einnahmen wertgleich den Erlösen und die

Ausgaben entsprechen den ausgabenwirksamen Kosten.

Eü= G + a+ Zk (vom Gewinn)

Bezieht man sich hier auf die Überlegung der Wertbegriffe, so sind Einnahmen wertgleich den Erlösen und die

Ausgaben entsprechen den ausgabenwirksamen Kosten.

Eü= G + a+ Zk (vom Gewinn)

Tags: 7

Quelle:

Quelle:

Warum ist die Amortisationsdauer völlig ungeeignet über die erfolgsmäßige Zweckmäßigkeit eine verlässliche Aussage zu treffen? Welche Aussagen sind dennoch aus dem Kalkül der statischen Amortisationsdauer abzuleiten?

Je länger die Amortisationsdauer desto größer das Risiko. Deshalb wird oft eine maximale Amortisationsdauer festgelegt.

Sie kann auch als Hilfsmittel in der Finanzplanung dienen oder zum Festlegen der Tilgungsdauer von Krediten.

Sie kann auch als Hilfsmittel in der Finanzplanung dienen oder zum Festlegen der Tilgungsdauer von Krediten.

Tags: 7

Quelle:

Quelle:

Wann haben Steuern und Finanzierung Einfluss auf die aus der Amortisationsrechnung hervorgehende Präferenzordnung?

Wenn die zu vergleichenden Projekte keine ähnlichen Ertragssteuersatz und Fremdkapitalanteil besitzen

Tags: 7

Quelle:

Quelle:

Welche positiven und welche negativen Aspekte sind aus der Amortisationsrechung im Vergleich zu den anderen statischen Investitionsrechenmethoden abzuleiten? Erläutern Sie

detailliert!

detailliert!

+

• Risikomaßstab

•Dispositionsgröße

•Überwindet die Einperiodigkeit der anderen statischen Verfahren

•Arbeitet mit unperiodisierten Einnahmen und Ausgaben (Zahlungsströmen, Cash-Flow) statt Erträgen und

Kosten

-

• Auswahlkriterium falsch, da kein zwingender Zusammenhang zw. diesem und dem Beitrag zum

Unternehmensziel

•Daher kein Ersatz für Rentabilitäts- Risikokennzahlen

sie sagt nichts über die erwirtschafteten Überschüsse nach der Amortisationsdauer aus.

• Risikomaßstab

•Dispositionsgröße

•Überwindet die Einperiodigkeit der anderen statischen Verfahren

•Arbeitet mit unperiodisierten Einnahmen und Ausgaben (Zahlungsströmen, Cash-Flow) statt Erträgen und

Kosten

-

• Auswahlkriterium falsch, da kein zwingender Zusammenhang zw. diesem und dem Beitrag zum

Unternehmensziel

•Daher kein Ersatz für Rentabilitäts- Risikokennzahlen

sie sagt nichts über die erwirtschafteten Überschüsse nach der Amortisationsdauer aus.

Tags: 7

Quelle:

Quelle:

Nennen und erläutern sie ausführlich die wesentlichen Unterschiede zwischen den

statischen und dynamischen Verfahren zur Investitionsrechnung!

statischen und dynamischen Verfahren zur Investitionsrechnung!

Statische Verfahren

- kalkulatorische Größen

- Zeitpunkt des Zahlungsanfalls nicht berücksichtigt

- Bildung von Jahresdurchschnittswerten

Dynamische Verfahren

- Zahlungsströme (cash flow) Einzahlungen und Auszahlungen

- Zeitpunkt des Zahlungsanfalls wird berücksichtigt

- gesamte Nutzungsdauer wird betrachtet

- kalkulatorische Größen

- Zeitpunkt des Zahlungsanfalls nicht berücksichtigt

- Bildung von Jahresdurchschnittswerten

Dynamische Verfahren

- Zahlungsströme (cash flow) Einzahlungen und Auszahlungen

- Zeitpunkt des Zahlungsanfalls wird berücksichtigt

- gesamte Nutzungsdauer wird betrachtet

Tags: 7

Quelle:

Quelle:

Welche Rechengrößen des betrieblichen Rechnungswesens bilden die konstituierenden Bestandteile dynamischer Investitionsrechenverfahren?

Einnahmen und Ausgaben;

der gesamte Cash Flow eines Investitionsobjektes in der Relation zu den Investitionsausgaben dient als Grundlage

der gesamte Cash Flow eines Investitionsobjektes in der Relation zu den Investitionsausgaben dient als Grundlage

Tags: 7

Quelle:

Quelle:

Wie ist der Begriff „Zinsen“ allgemein definiert? Aus welchen Grundgrößen werden diese berechnet?

Zinsen kann die Entschädigung oder der Preis für die Überlassung von Kapital sein.

Zins = f (Kapital,Zinssatz,Zeit)

Zins = f (Kapital,Zinssatz,Zeit)

Tags: 7

Quelle:

Quelle:

Skizzieren Sie das Verfahren der einfachen Zinsrechnung! Wie erfolgt die Berechnung allgemein, wie die Berechnung von Monats- und Tageszinsen?

Tags: 7

Quelle:

Quelle:

Worin unterscheidet sich die Zinseszinsrechnung von der einfachen Zinsrechnung? Wie erfolgt die Ermittlung der maßgebenden Rechengrößen zur Zinseszinsrechnung?

Jede Zinsperiode wird einzeln betrachtet. Die Zinsen werden am Ende der Zinsperiode dem Kapital zugeschlagen und in der Folgeperiode verzinst.

Tags: 7

Quelle:

Quelle:

Nennen und erklären Sie die methodischen Instrumentarien der Zinseszinsrechnung

Aufzinsen und Abzinsen sind die methodischen Instrumentarien der Zinseszinsrechnung (nur ganzzahlige n).

Da aber auch in der praktischen Anwendung der Zinsezinsrechnung eine Zinsperiode von einem Jahr zu lange ist, kann man diese mit Hilfe der unterjährigen Verzinsung oder der kontinuierlichen Verzinsung verkürzen.

Da aber auch in der praktischen Anwendung der Zinsezinsrechnung eine Zinsperiode von einem Jahr zu lange ist, kann man diese mit Hilfe der unterjährigen Verzinsung oder der kontinuierlichen Verzinsung verkürzen.

Tags: 7

Quelle:

Quelle:

Wie ist der Aufzinsungsfaktor und wie der Abzinsungsfaktor definiert? Welchen Zweck

verfolgt das auf- und das abzinsen?

verfolgt das auf- und das abzinsen?

Es sollen Periodenüberschüsse “gleichnamig” gemacht werden.

Tags: 7

Quelle:

Quelle:

Was verstehen Sie unter unterjähriger und was unter kontinuierlicher Verzinsung? Wie wird

bei der Berechnung vorgegangen?

bei der Berechnung vorgegangen?

- unterjährige Verzinsung:

Die ursprüngliche Zinsperiode von einem Jahr wird in m gleiche Zinsperioden aufgeteilt, K wird damit m-mal im Jahr verzinst.

- kontinuierliche Verzinsung (=organischen Verzinsung):

Die Dauer der Verzinsungsperiode wird gegen Null verkürzt ⇒Jahr wird in unendlich viele gleiche Zinsperioden aufgeteilt.

Die ursprüngliche Zinsperiode von einem Jahr wird in m gleiche Zinsperioden aufgeteilt, K wird damit m-mal im Jahr verzinst.

- kontinuierliche Verzinsung (=organischen Verzinsung):

Die Dauer der Verzinsungsperiode wird gegen Null verkürzt ⇒Jahr wird in unendlich viele gleiche Zinsperioden aufgeteilt.

Tags: 7

Quelle:

Quelle:

Definieren Sie den Begriff „Rente“!

turnusmäßiger Zahlungsvorgang, bei dem regelmäßig Zahlungen gleichen Betrages mit dem Zweck erfolgen, entweder ein Endkapital anzusparen oder Endkapital zurückzuzahlen.

Tags: 7

Quelle:

Quelle:

Welche Aufgabe verfolgt die Rentenrechnung?

Die Aufgabe der Rentenrechnung besteht darin, die Zusammenhänge zwischen den Rentenzahlungen, dem Zinssatz, der Anzahl der Perioden und dem Anfangs- bzw. Endkapital zu

berechnen. Neben der Unterscheidung in Ansparrente und Rückzahlungsrente ist noch der Zeitpunkt der Rentenzahlungen von Bedeutung

berechnen. Neben der Unterscheidung in Ansparrente und Rückzahlungsrente ist noch der Zeitpunkt der Rentenzahlungen von Bedeutung

Tags: 7

Quelle:

Quelle:

Erklären Sie die Ermittlung der nachschüssigen Ansparrente und die der nachschüssigen

Rückzahlungsrente ausführlich! Fertigen Sie jeweilseine Skizze an!

Rückzahlungsrente ausführlich! Fertigen Sie jeweilseine Skizze an!

- nachschüssigen Ansparrente:

Eine Ansparrente ist am besten mit dem Prämiensparen vergleichbar. Während n Jahren wird am Ende eines jeden Jahres ein Betrag R[€] einbezahlt und mit p[%] am Ende der Periode

verzinst.

- nachschüssigen Rückzahlungsrente:

Die Aufnahme eines Darlehens und dessen Rückzahlung in regelmäßigen gleichbleibenden Rückzahlungsraten charakterisiert eine Rückzahlungsrente.

Eine Ansparrente ist am besten mit dem Prämiensparen vergleichbar. Während n Jahren wird am Ende eines jeden Jahres ein Betrag R[€] einbezahlt und mit p[%] am Ende der Periode

verzinst.

- nachschüssigen Rückzahlungsrente:

Die Aufnahme eines Darlehens und dessen Rückzahlung in regelmäßigen gleichbleibenden Rückzahlungsraten charakterisiert eine Rückzahlungsrente.

Tags: 7

Quelle:

Quelle:

Was verstehen Sie unter dem Annuitätenfaktor bzw. dem Kapitalwiedergewinnungsfaktor?

Wie wird dieser berechnet?

Wie wird dieser berechnet?

Tags: 7

Quelle:

Quelle:

Was ist eine Annuität? Woraus setzt sich diese zusammen und wie errechnet sich eine

nachschüssige Zinsrate?

nachschüssige Zinsrate?

= der jährlich gleichbleibende Betrag für den Rückfluss (für Zins und Tilgung) eines Barwertes

Annuität R = Zinsrate RZ+ Tilgungsrate Rt

Zinsrate RZ(t)= K(t-l)* i

Annuität R = Zinsrate RZ+ Tilgungsrate Rt

Zinsrate RZ(t)= K(t-l)* i

Tags: 7

Quelle:

Quelle:

Erläutern Sie die Begriffe: Kapitaleinsatz, Rückfluss, Liquidationserlös, Zeitwert, Bezugszeitpunkt, Kapitalwert, Barwert, Endwert, Aufzinsungsfaktor, Abzinsungsfaktor,

Differenzinvestition, Kapitalwiedergewinnungsfaktor, interner Zinssatz, Kalkulationszinssatz, Cash Flow und Annuität!

Differenzinvestition, Kapitalwiedergewinnungsfaktor, interner Zinssatz, Kalkulationszinssatz, Cash Flow und Annuität!

- Kapitaleinsatz:

= Investitionssumme, die in ein Investitionsobjekt investiert werden soll.

- Rückfluss:

= die nach Perioden gegliederten Überschüsse der Einnahmen über die Ausgaben, soweit sie dem Investitionsobjekt zurechenbar sind.

- Liquididationserlös:

= der zum jeweiligen Betrachtungszeitpunkt durch Verkauf der Anlage nach Abzug der Abbruchs- und Veräußerungskosten (Ausgaben) erzielbare Einzelveräußerungsnettoerlös.

- Zeitwert:

= Nominalwert im Zeitpunkt des Zahlungsvorganges.

- Bezugszeitpunkt:

= jener Zeitpunkt, auf den alle Einnahmen und Ausgaben abgezinst bzw. aufgezinst werden, um eine ökonomisch sinnvolle Addier- und Vergleichbarkeit zu erzielen. Die zeitlichen Unterschiede der Einnahmen (Ausgaben) werden in Wertunterschiede zum Bezugszeitpunkt umgerechnet.

- Kapitalwert:

= der auf den Bezugszeitpunkt abgezinste bzw. aufgezinste Wert aller Einnahmen und Ausgaben (Cash Flow) eines Investitionsobjektes.

- Barwert:

= Wert einer Zahlung auf den Bezugszeitpunkt auf- bzw. abgezinst.

- Endwert:

= der Endwert von Einnahmen und Ausgaben ist der Wert, der sich durch Aufzinsung ergibt.

- Aufzinsungsfaktor:

= jener Faktor, mit dem ein Nominalbetrag multipliziert werden muss, wenn man den Wert errechnen will, den dieser Nominalbetrag unter Berücksichtigung von Zinseszinsen an diesem - späteren - Bezugszeitpunkt haben wird (Zahlungszeitpunkt liegt vor dem Bezugszeitpunkt).

- Abzinsungsfaktor:

= jener Faktor, mit dem ein Nominalbetrag multipliziert werden muss, wenn man den Wert (Barwert) errechnen will, den dieser Nominalbetrag unter Berücksichtigung von Zinseszinsen

an diesem - früheren - Bezugszeitpunkt haben würde (Zahlungszeitpunkt liegt nach dem Bezugszeitpunkt).

- Differenzinvestition:

= würde man das Geld nicht investieren, sondern verzinst anlegen.

- Kapitalwiedergewinnungsfaktor oder Annuitätenfaktor:

= der reziproke Wert des zur Berechnung des Barwertes (in t0) einer nachschüssigen Rente anzusetzenden Summenfaktors; er dient zur ("dynamischen")Umrechnung von Barwerten von

Ausgaben und/oder Einnahmen in jährliche, gleichbleibende äquivalente Beträge ("Annuitäten").

- Interner Zinssatz:

= jener Diskontierungssatz, bei dessen Anwendung der Kapitalwert (Goodwill) zu Null wird.

- Kalkulationszinsen:

= Zinssatz, der für die Auf- oder Abzinsung aller Ausgaben und Einnahmengewählt wird.

- Annuität:

= der jährlich gleichbleibende Betrag für den Rückfluss(für Zins und Tilgung) eines Barwertes

= Investitionssumme, die in ein Investitionsobjekt investiert werden soll.

- Rückfluss:

= die nach Perioden gegliederten Überschüsse der Einnahmen über die Ausgaben, soweit sie dem Investitionsobjekt zurechenbar sind.

- Liquididationserlös:

= der zum jeweiligen Betrachtungszeitpunkt durch Verkauf der Anlage nach Abzug der Abbruchs- und Veräußerungskosten (Ausgaben) erzielbare Einzelveräußerungsnettoerlös.

- Zeitwert:

= Nominalwert im Zeitpunkt des Zahlungsvorganges.

- Bezugszeitpunkt:

= jener Zeitpunkt, auf den alle Einnahmen und Ausgaben abgezinst bzw. aufgezinst werden, um eine ökonomisch sinnvolle Addier- und Vergleichbarkeit zu erzielen. Die zeitlichen Unterschiede der Einnahmen (Ausgaben) werden in Wertunterschiede zum Bezugszeitpunkt umgerechnet.

- Kapitalwert:

= der auf den Bezugszeitpunkt abgezinste bzw. aufgezinste Wert aller Einnahmen und Ausgaben (Cash Flow) eines Investitionsobjektes.

- Barwert:

= Wert einer Zahlung auf den Bezugszeitpunkt auf- bzw. abgezinst.

- Endwert:

= der Endwert von Einnahmen und Ausgaben ist der Wert, der sich durch Aufzinsung ergibt.

- Aufzinsungsfaktor:

= jener Faktor, mit dem ein Nominalbetrag multipliziert werden muss, wenn man den Wert errechnen will, den dieser Nominalbetrag unter Berücksichtigung von Zinseszinsen an diesem - späteren - Bezugszeitpunkt haben wird (Zahlungszeitpunkt liegt vor dem Bezugszeitpunkt).

- Abzinsungsfaktor:

= jener Faktor, mit dem ein Nominalbetrag multipliziert werden muss, wenn man den Wert (Barwert) errechnen will, den dieser Nominalbetrag unter Berücksichtigung von Zinseszinsen

an diesem - früheren - Bezugszeitpunkt haben würde (Zahlungszeitpunkt liegt nach dem Bezugszeitpunkt).

- Differenzinvestition:

= würde man das Geld nicht investieren, sondern verzinst anlegen.

- Kapitalwiedergewinnungsfaktor oder Annuitätenfaktor:

= der reziproke Wert des zur Berechnung des Barwertes (in t0) einer nachschüssigen Rente anzusetzenden Summenfaktors; er dient zur ("dynamischen")Umrechnung von Barwerten von

Ausgaben und/oder Einnahmen in jährliche, gleichbleibende äquivalente Beträge ("Annuitäten").

- Interner Zinssatz:

= jener Diskontierungssatz, bei dessen Anwendung der Kapitalwert (Goodwill) zu Null wird.

- Kalkulationszinsen:

= Zinssatz, der für die Auf- oder Abzinsung aller Ausgaben und Einnahmengewählt wird.

- Annuität:

= der jährlich gleichbleibende Betrag für den Rückfluss(für Zins und Tilgung) eines Barwertes

Tags: 7

Quelle:

Quelle:

Stellen Sie den Zeitwert und den Barwert einer Zahlung in Abhängigkeit von Zins und Laufzeit bzw. Kapitalbindungsdauer graphisch dar!

Tags: 7

Quelle:

Quelle:

Diskutieren Sie die Probleme bei der Ermittlungdes Kalkulationszinssatzes! Welche sind

die Einflussgrößen auf den Kalkulationszinssatz?

die Einflussgrößen auf den Kalkulationszinssatz?

1) Entweder kennt man die Zusammensetzung der optimalen Investitionsprogramme, dann benötigt man aber keine Soll- und Habenzinssätze für die Entscheidung

2) Oder man kennt die optimalen Investitionsprogramme nicht, dann kennt man jedoch auch nicht die für eine Entscheidung über Einzelprojekte benötigten Zinssätze.

Einflussgrößen:

- Mindestverzinsungsvorstellung des Investors

- Rendite der nicht berücksichtigten Investitionsalternativen

- Branchenübliche Verzinsung

- Durchschnittliche Unternehmungsrendite

- Erwartete Inflationsrate

- Eventuell Aufschlag für besondere Risiken

- Sekundärmarktrendite

- Eurobar

- DAX-, ATX-Rentide o.ä.

2) Oder man kennt die optimalen Investitionsprogramme nicht, dann kennt man jedoch auch nicht die für eine Entscheidung über Einzelprojekte benötigten Zinssätze.

Einflussgrößen:

- Mindestverzinsungsvorstellung des Investors

- Rendite der nicht berücksichtigten Investitionsalternativen

- Branchenübliche Verzinsung

- Durchschnittliche Unternehmungsrendite

- Erwartete Inflationsrate

- Eventuell Aufschlag für besondere Risiken

- Sekundärmarktrendite

- Eurobar

- DAX-, ATX-Rentide o.ä.

Tags: 7

Quelle:

Quelle:

Erläutern Sie detailliert das WACC- (bzw. CAPM-) Modell zur Ermittlung der gewichteten

Kapitalkosten! Stellen Sie die Einflussfaktoren beispielhaft graphisch dar!

Kapitalkosten! Stellen Sie die Einflussfaktoren beispielhaft graphisch dar!

Der Kalkulationszinssatz repräsentiert die gewichteten Kosten des Eigen- und Fremdkapitals.

Weighted Average Cost of Capital

Die Gewichtung erfolgt mittels der jeweiligen Anteile des Eigen- bzw. Fremdkapitals am Gesamtkapital. In der Abbildung gehen wir von einerEigenkapitalquote von 60% aus. Damit gehen die Eigenkapital- mit 60% und die Fremdkapitalkosten mit 40% in den WACC ein.

Capital Asset Pricing Modell

dient zur Bestimmung der Eigenkapitalkosten und geht vom Zins für eine risikolose Anleihe aus, also z.B. von Staatsanleihen von 7%. Die Risikoprämie des Marktes ergibt sich aus der Differenz der Marktrendite (z.B. langfristige DAX-Rendite von 12%) und risikolosem Zins. Das Marktrisiko seinerseits wird nun noch mit dem unternehmensspezifischem ß-Wert gewichtet, der bei börsennotierten Unternehmungen tagesaktuell erhältlich ist und die Schwankungen der Unternehmungsaktie im Vergleich zum Markt, also z.B. zum DAX, widerspiegelt. In unserem Beispiel wird dieser Faktor mit 1,2 angenommen.

Weighted Average Cost of Capital

Die Gewichtung erfolgt mittels der jeweiligen Anteile des Eigen- bzw. Fremdkapitals am Gesamtkapital. In der Abbildung gehen wir von einerEigenkapitalquote von 60% aus. Damit gehen die Eigenkapital- mit 60% und die Fremdkapitalkosten mit 40% in den WACC ein.

Capital Asset Pricing Modell

dient zur Bestimmung der Eigenkapitalkosten und geht vom Zins für eine risikolose Anleihe aus, also z.B. von Staatsanleihen von 7%. Die Risikoprämie des Marktes ergibt sich aus der Differenz der Marktrendite (z.B. langfristige DAX-Rendite von 12%) und risikolosem Zins. Das Marktrisiko seinerseits wird nun noch mit dem unternehmensspezifischem ß-Wert gewichtet, der bei börsennotierten Unternehmungen tagesaktuell erhältlich ist und die Schwankungen der Unternehmungsaktie im Vergleich zum Markt, also z.B. zum DAX, widerspiegelt. In unserem Beispiel wird dieser Faktor mit 1,2 angenommen.

Tags: 7

Quelle:

Quelle:

Erklären Sie das Vorgehen und das Berechnungsschema der Kapitalwertmethode!

Zieht man von der Summe der Barwerte der zukünftigen Einnahmen die Summe der Barwerte der zukünftigen Ausgaben ab, so erhält man den Barwert eines Investitionsobjektes. Aus dem Vergleich dieses Barwertes des Investitionsobjektes mit dem zu investierenden Kapitaleinsatz kann man die Zweckmäßigkeit oder Unzweckmäßigkeit der Realisierung des untersuchten Investitionsobjektes ersehen.

Tags: 7

Quelle:

Quelle:

Wie wird der Kapitalwert ermittelt? Stellen Sie beispielhaft den Kapitalwert graphisch dar!

Tags: 7

Quelle:

Quelle:

Wie lautet das Kriterium zur Ermittlung der Vorteilhaftigkeit einer Investition mit Hilfe der Kapitalwertmethode?

Eine Investition ist vorteilhaft, wenn sie mindestens eine Verzinsung in Höhe des Kalkulationszinssatzes erbringt. Dieser Zinssatz wird immer dann erzielt, wenn die Einzahlungen eines

Investitionsobjektes unter Berücksichtigung der zeitlichen Struktur mindestens den Auszahlungen des Objektes, ebenfalls unter Berücksichtigung der zeitlichen Struktur, sind. Die Differenz bezeichnet man auch als Kapitalwert C0 einer Investition.

Investitionsobjektes unter Berücksichtigung der zeitlichen Struktur mindestens den Auszahlungen des Objektes, ebenfalls unter Berücksichtigung der zeitlichen Struktur, sind. Die Differenz bezeichnet man auch als Kapitalwert C0 einer Investition.

Tags: 7

Quelle:

Quelle:

Wovon ist der Kapitalwert („Goodwill“) eines Investitionsprojektes abhängig?

1) vom Ausgabenstrom während der Nutzungsdauer,

2) vom Einnahmenstrom während der Nutzungsdauer,

3) von der Höhe des Restwertes (= Liquidationsnettoerlös, Liquidationskosten) am Ende der

Nutzungsdauer und

4) von der Höhe des kalkulatorischen Zinssatzes.

2) vom Einnahmenstrom während der Nutzungsdauer,

3) von der Höhe des Restwertes (= Liquidationsnettoerlös, Liquidationskosten) am Ende der

Nutzungsdauer und

4) von der Höhe des kalkulatorischen Zinssatzes.

Tags: 7

Quelle:

Quelle:

Wie ist das Vorgehen unter Zuhilfenahme der Kapitalwertmethode, wenn mehrere Investitionsalternativen verglichen werden sollen? Wie wird dabei die Differenzinvestition berücksichtigt?

Nach der Gewinnmaximierungsregel (=Kapitalwertmaximierung), ist das Objekt mit dem höchsten Kapitalwert zu realisieren, da es den höchsten Gewinnbetrag leistet.

Tags: 7

Quelle:

Quelle:

Was verstehen Sie unter der Kapitalwertrate? Wie ist diese definiert und wozu kann diese angewendet werden?

Die Kapitalwertrate dient zur Reihung mehrerer Alternativen und gibt über den kalkulatorischen Zinssatz hinausgehende Verzinsung der Investition an.

Kapitalwertrate [%]= Kapitalwert/investiertes Kapital

Kapitalwertrate [%]= Kapitalwert/investiertes Kapital

Tags: 7

Quelle:

Quelle:

Wie gestaltet sich das Vorgehen bei der Internen-Zinssatz-Methode? Wie lautet das

relevante Entscheidungskriterium und wie kann der interne Zinssatz rechnerisch ermittelt

werden?

relevante Entscheidungskriterium und wie kann der interne Zinssatz rechnerisch ermittelt

werden?

Hier wird nach dem Zinssatz gefragt, der den Kapitalwert gleich Null werden lässt.

Interner Zinssatz:

ie aus C0= 0 Entscheidung: ie → Max.

Der interne Zinssatz lässt sich ganz „einfach“ durch Interpolation bestimmen

Interner Zinssatz:

ie aus C0= 0 Entscheidung: ie → Max.

Der interne Zinssatz lässt sich ganz „einfach“ durch Interpolation bestimmen

Tags: 7

Quelle:

Quelle:

Wie gestaltet sich der Vergleich mehrerer Investitionsalternativen mit Hilfe der InternenZinssatz-Metthode?

Bei der Internen-Zinssatzmethode verzinst sich die Differenzinvestition mit dem internen Zinssatz der

Alternative mit dem geringsten Investitionskapital.

Alternative mit dem geringsten Investitionskapital.

Tags: 7

Quelle:

Quelle:

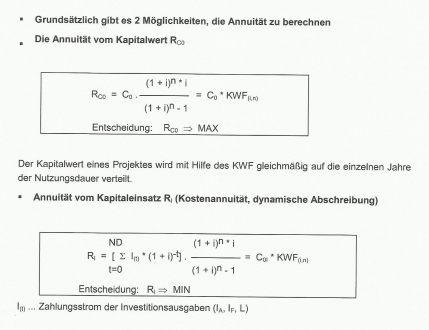

Auf welchen Grundlagen baut die Annuitätenmethode auf? Wie „funktioniert“ das Prinzip der Annuitätenmethode und was sagt diese aus? Wie lautet das Entscheidungskriterium?

Die Annuitätenmethode baut auf den gleichen Grundlagen auf wie die Kapitalwertmethode. Sie führt aber nicht unbedingt zum gleichen Ergebnis wie die Kapitalwertmethode.

Die Annuitätenmethode vergleicht die durchschnittlichen Einnahmen und Ausgaben; die Differenz ist die Gewinnannuität.

Die Anwendung der Annuitätenmethoden erscheint in erster Linie dann interessant, wenn die Frage nach dem optimalen Ersatzbeschaffungszeitpunkt beantwortet werden soll.

Die Annuitätenmethode vergleicht die durchschnittlichen Einnahmen und Ausgaben; die Differenz ist die Gewinnannuität.

Die Anwendung der Annuitätenmethoden erscheint in erster Linie dann interessant, wenn die Frage nach dem optimalen Ersatzbeschaffungszeitpunkt beantwortet werden soll.

Tags: 7

Quelle:

Quelle:

Wie geht man beim Vergleich mehrerer Investitionsalternativen mit Hilfe der Annuitätenmethode vor? Warum muss man zwischen einmaliger und wiederholter Investition unterscheiden? Wie wird das Ersatzproblem mit Hilfeder Annuitätenmethode behandelt?

Es wird jene Investitionsalternative bevorzugt, welche die höhere Gewinnannuität aufweist. Dieses Kriterium ist jedoch problematisch bei unterschiedlicher Nutzungsdauer der Alternativen. Bei der Annuitätenmethode haben wir die Annahme, dass sich Differenzinvestitionen zum Kalkulationszinssatz verzinsen. Wenn die Alternative der kürzeren Nutzungsdauer abgeschlossen ist, muss bei der anderen Alternative, die noch in Betrieb ist, die Differenzinvestition zum ik verzinst werden. Während der Kapitalwert quasi den Totalwert angibt, ermittelt man bei der Annuitätenmethode quasi den Periodengewinn.

Bei einmaliger Investition muss man bei einem Vergleich mehrerer Alternativen gleiche Investitionsdauer annehmen, um ein korrektes Ergebnis zu erzielen. Bei wiederholter Investition können wir die Gewinnannuität als richtigen Vergleichsmaßstab wählen.

Da bei Ersatzproblemen weder die Einnahmenreihe der neuen Anlage bekannt ist, noch die Restnutzungsdauer der alten Anlage mit der Gesamtnutzungsdauer der neuen Anlagen übereinstimmt, können Kapitalwertmethoden und Interne-Zinssatz-Methode nicht angewendet werden.

Bei einmaliger Investition muss man bei einem Vergleich mehrerer Alternativen gleiche Investitionsdauer annehmen, um ein korrektes Ergebnis zu erzielen. Bei wiederholter Investition können wir die Gewinnannuität als richtigen Vergleichsmaßstab wählen.

Da bei Ersatzproblemen weder die Einnahmenreihe der neuen Anlage bekannt ist, noch die Restnutzungsdauer der alten Anlage mit der Gesamtnutzungsdauer der neuen Anlagen übereinstimmt, können Kapitalwertmethoden und Interne-Zinssatz-Methode nicht angewendet werden.

Tags: 7

Quelle:

Quelle:

Tags: 7

Quelle:

Quelle:

Diskutieren Sie kurz die Behandlung des Problems der optimalen Nutzungsdauer mit Hilfe

der Annuitätenmethode!

der Annuitätenmethode!

Die optimale Nutzungsdauer ist jener Zeitraum, in dem eine Investition den größten zeitlichen Gesamtgewinn erwirtschaftet hat oder der Kapitalwert als Funktion der Zeit sein Maximum erhält.

Diese Aussage gilt allerdings nur bei einer einmaligen Investition. Soll eine Investition einmal oder mehrmals wiederholt werden, verkürzt sich die optimale Investitionsdauer.

Diese Aussage gilt allerdings nur bei einer einmaligen Investition. Soll eine Investition einmal oder mehrmals wiederholt werden, verkürzt sich die optimale Investitionsdauer.

Tags: 7

Quelle:

Quelle:

Welche Voraussetzungen sind zu berücksichtigen,will man den Vergleich mehrerer

Investitionsalternativen durchführen?

Investitionsalternativen durchführen?

1) Man unterstellt, dass der interne Zinssatz der Differenzinvestition mit dem für die Alternativen

angesetzten Kalkulationszinssatz übereinstimmt. Unter dieser Voraussetzung kann die Differenzinvestition außer acht gelassen werden.

2) Man kann nicht unterstellen, dass der interne Zinssatz der Differenzinvestition mit dem für die Alternativen angesetzten Kalkulationszinssatz übereinstimmt. Es ist aber möglich, die der Differenzinvestition zuzurechnenden Rückflüsse zu ermitteln.

3) Man kann nicht unterstellen, dass der interne Zinssatz der Differenzinvestition mit dem für die Alternativen angesetzten Kalkulationszinssatz übereinstimmt. Die Rückflüsse der

Differenzinvestition lassen sich nicht ermitteln.

angesetzten Kalkulationszinssatz übereinstimmt. Unter dieser Voraussetzung kann die Differenzinvestition außer acht gelassen werden.

2) Man kann nicht unterstellen, dass der interne Zinssatz der Differenzinvestition mit dem für die Alternativen angesetzten Kalkulationszinssatz übereinstimmt. Es ist aber möglich, die der Differenzinvestition zuzurechnenden Rückflüsse zu ermitteln.

3) Man kann nicht unterstellen, dass der interne Zinssatz der Differenzinvestition mit dem für die Alternativen angesetzten Kalkulationszinssatz übereinstimmt. Die Rückflüsse der

Differenzinvestition lassen sich nicht ermitteln.

Tags: 7

Quelle:

Quelle:

Welche Endwertmethoden kennen Sie? Erläutern Sie diese kurz! Skizzieren Sie den

maßgebenden Sachverhalt zur Ermittlung des Endwertes!

maßgebenden Sachverhalt zur Ermittlung des Endwertes!

1) Vermögensendwertmethode

2) Sollzinssatzmethode

Das erste Verfahren ist als Verfeinerung der Kapitalwert- und Annuitätenmethode, das zweite Verfahren als Verfeinerung der Internen-Zinsatzmethode anzusehen. Beide Methoden arbeiten mit unterschiedlichen Zinssätzen für Eigen- und Fremdkapital. Dies bedingt Annahmen über die Höhe des anfänglichen Eigenkapitals und über die Art der Tilgung des Fremdkapitals.

Bei der Vermögensendwertmethode ist eine Investition vorteilhaft, wenn bei der realistischen Annahme, dass der Sollzinssatz über dem Habenzinssatz liegt, ein positiver Vermögensendwert errechnet werden kann.

Die Sollzinssatzmethode ist ähnlich der Methode des Internen Zinssatzes, wo ein kritischer Sollzinssatz ermittelt wird, bei dem der Vermögensendwert gerade Null wird.

2) Sollzinssatzmethode

Das erste Verfahren ist als Verfeinerung der Kapitalwert- und Annuitätenmethode, das zweite Verfahren als Verfeinerung der Internen-Zinsatzmethode anzusehen. Beide Methoden arbeiten mit unterschiedlichen Zinssätzen für Eigen- und Fremdkapital. Dies bedingt Annahmen über die Höhe des anfänglichen Eigenkapitals und über die Art der Tilgung des Fremdkapitals.

Bei der Vermögensendwertmethode ist eine Investition vorteilhaft, wenn bei der realistischen Annahme, dass der Sollzinssatz über dem Habenzinssatz liegt, ein positiver Vermögensendwert errechnet werden kann.

Die Sollzinssatzmethode ist ähnlich der Methode des Internen Zinssatzes, wo ein kritischer Sollzinssatz ermittelt wird, bei dem der Vermögensendwert gerade Null wird.

Tags: 7

Quelle:

Quelle:

Was unterscheidet die dynamische Amortisationsrechnung von der statischen?

Die dynamische Amortisationsrechnung unterscheidet sich von der statischen Amortisationsrechnung nur dadurch, dass anstatt dem Zeitwert der Einnahmeüberschüsse die Barwerte der

Einnahmenüberschüsse in die Rechnung eingesetzt werden.

Einnahmenüberschüsse in die Rechnung eingesetzt werden.

Tags: 7

Quelle:

Quelle:

Wie wird die dynamische Amortisationsdauer ermittelt? Skizzieren

Die dynamische Amortisationsdauer entspricht dem Zeitraum, in dem über die Einnahmenüberschüsse das eingesetzte Kapital getilgt und zum kalkulatorischen Zinssatz verzinst wird, sie ist daher immer länger als die statische Amortisationsdauer. Der kalkulatorische Zinssatz wirkt sich nachteilig auf die Aussagekraft der dynamischen Amortisationsdauer als Risikomaßstab aus. Sie weist demnach Berührungspunkte mit der Kapitalwertrechnung auf.

Tags: 7

Quelle:

Quelle:

Kartensatzinfo:

Autor: Marilyn Hofer

Oberthema: BWL

Thema: Fragenkatalog

Schule / Uni: TU Graz

Veröffentlicht: 15.11.2014

Tags: 2014

Schlagwörter Karten:

Alle Karten (407)

1 (2)

2 (22)

3 (144)

4 (37)

5 (8)

6 (9)

7 (69)

8 (106)

9 (9)

einführung (1)